在数字时代,借款变得前所未有的便捷,一部手机、几个简单的点击,资金就能到账,这无疑为许多急需用钱的朋友解了燃眉之急。然而,硬币的另一面,却是各种鱼龙混杂的下款应用(App)悄然滋生。它们披着“便捷”、“低息”的外衣,实则暗藏玄机,如同一个又一个精心设计的陷阱,等待着不慎的借款人。2025年,随着金融科技的不断发展,这些不良应用也变得更加隐蔽和狡猾,让普通用户防不胜防。为了避免大家在寻求帮助时反而陷入更深的泥潭,我们今天就来好好聊聊,那些在未来一年里,我们最不推荐大家碰的下款App,希望能为大家提个醒,守好自己的钱袋子和个人信息。

许多不良下款App最常见的伎俩,就是通过各种名目繁收高额费用,让借款人实际承担的利息远远超出想象。这就像是表面上告诉你一碗面十块钱,等你吃完了才发现,配菜、汤底、甚至连筷子都要额外收费,最后结账时发现价格翻了好几倍。

这些费用可能包括所谓的“砍头息”,也就是在放款时就直接从本金中扣除一部分;还有五花八门的“服务费”、“管理费”、“信息咨询费”等等。更有甚者,会将这些费用与利息混淆,或者在合同中用极小的字体、晦涩的条款进行说明,让借款人在匆忙中签字画押,等到真正还款时才发现自己掉进了“利息黑洞”。一旦逾期,高额的滞纳金和罚息更是雪上加霜,让原本不多的欠款迅速膨胀,压得人喘不过气来。

在这个大数据时代,个人信息就是财富。而不良下款App在获取用户授权时,往往会要求访问通讯录、短信、通话记录、位置信息乃至社交媒体账号等大量敏感数据。它们声称这是为了评估信用,但实际上,这些信息可能被滥用、泄露,甚至被出售给第三方。

想想看,如果你的个人隐私被不法分子掌握,你的生活会受到怎样的干扰?无休止的骚扰电话、精准的诈骗短信、甚至亲友被波及,这些都是信息泄露可能带来的恶果。更可怕的是,一旦这些敏感信息落入黑产手中,还可能被用于身份盗用、恶意注册等违法活动,给用户的财产和名誉带来难以估量的损失。保护个人信息,就像保护自己的家门一样重要,不能随意敞开。

合法合规的金融机构,在借款人逾期后会通过电话、短信等方式进行提醒和协商,遵循法律框架进行催收。然而,那些不良下款App则不然,它们往往采用极端甚至违法的“暴力催收”手段,给借款人及其亲友带来巨大的精神压力和生活困扰。

这些催收手段可谓无所不用其极:从早到晚的电话轰炸,言语恐吓、侮辱谩骂;向借款人的通讯录好友、甚至工作单位发送骚扰信息,进行恶意P图、散布谣言,目的就是通过社会压力逼迫借款人还款。这种行为不仅严重侵犯了借款人的合法权益和人身尊严,也扰乱了社会秩序。许多受害者因为不堪其扰,甚至影响到正常的工作和生活,家庭关系也因此出现裂痕。

正规的金融机构和平台,都必须持有国家金融监管部门颁发的相应牌照和经营许可。它们的业务受到严格的监管,运营透明,风险可控。然而,市面上存在大量未经授权、资质不明的下款App,它们就像是“无证驾驶”的司机,在法律的灰色地带横冲直撞。

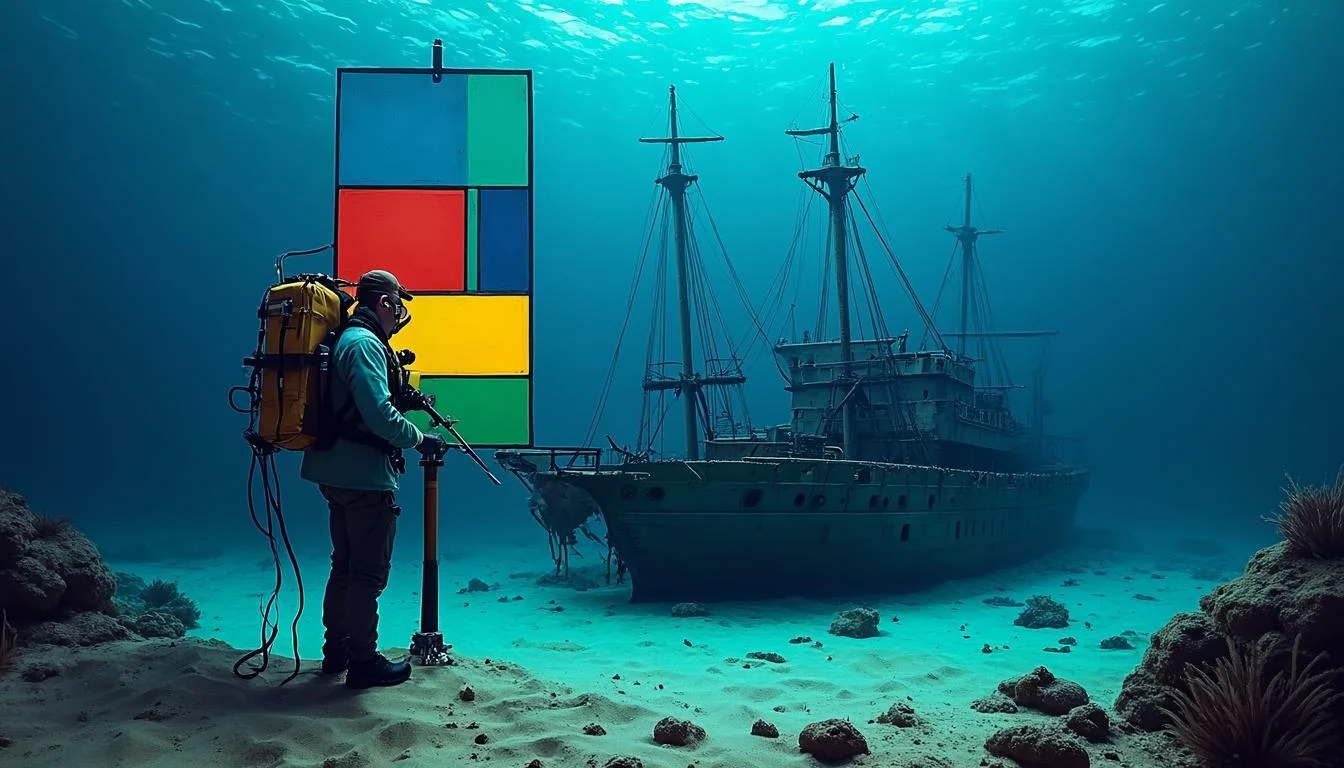

这些App的背后,往往是一些不具备放贷资质的个人或公司。它们不受监管约束,在利息设定、费用收取、催收方式等方面都可能为所欲为。一旦发生纠纷,借款人几乎无法通过合法途径维护自己的权益,因为它们本身就是非法运营。与这类平台打交道,就好比是在没有航标的海域航行,随时可能触礁沉没。

一些不良下款App深谙人性弱点,尤其擅长利用人们急于用钱的心理,通过“小额快贷”、“秒批秒到”等诱惑,让借款人轻易获得第一笔小额贷款。一旦尝到甜头,或者在还款压力下,它们会进一步诱导借款人借新还旧,或者在多个平台同时借款,也就是所谓的“以贷养贷”。

这种模式就像滚雪球一样,让借款人的债务越滚越大,最终形成难以摆脱的“债务链”。当一个人在多个平台借款,每个平台的还款日期和金额都不同,很容易就会陷入拆东墙补西墙的困境。最终,利息和罚息的累计会远超本金,将借款人彻底拖入财务深渊,甚至影响到家庭的稳定和个人的未来发展。这种套路贷的本质,就是通过层层设局,榨干借款人的最后一滴血汗。

在各种社交媒体、短视频平台,我们常常能看到一些下款App的广告,它们声称“无视黑白户”、“征信差也能下款”、“利息低至0.01%”、“秒批秒到账”。这些诱人的宣传语,正是为了吸引那些急需资金,但又因信用问题在正规金融机构碰壁的人群。

然而,这些宣传往往是“挂羊头卖狗肉”。等到用户真正下载App、提交申请后,才会发现所谓的“低利息”是日利率而非年利率,或者只是针对极少数优质客户的“特惠”,普通用户根本享受不到;“秒批”背后可能隐藏着极高的审核通过率筛选,或者需要提供大量隐私信息;而“无视黑白户”则意味着它们可能根本不看征信,但会通过其他非法手段来控制借款人,或者收取高额费用来弥补风险。这些虚假宣传,就像是沙漠中的海市蜃楼,看似美好,实则空无一物,只会让人更加绝望。

除了上述运营层面的问题,一些不良下款App本身在技术上也可能存在漏洞,甚至直接就是诈骗工具。它们可能伪装成知名金融机构的App,诱导用户下载安装,然后通过技术手段盗取用户的银行卡信息、支付密码等敏感数据。

有的App在用户申请借款后,会以“银行卡错误”、“系统维护”等理由要求用户支付“解冻费”、“验证金”,一旦支付,这些钱就石沉大海。还有的App会植入恶意代码,偷偷读取用户的短信验证码,从而盗刷用户的银行卡。这些技术层面的陷阱,往往让普通用户防不胜防,因为它们看起来和正规App没什么两样,但实际上却是一个个精心设计的数字陷阱。

为了帮助大家更好地识别这些陷阱,我们整理了一个表格,对比了正规平台和不良App的一些关键特征:

| 特征 | 正规金融平台 | 不良下款App |

|---|---|---|

| 资质许可 | 持有金融许可证,受监管机构监督 | 无牌经营,或伪造资质 |

| 利率与费用 | 年化利率透明,费用清晰且合规 | 隐藏高额费用,日利率陷阱,变相高利贷 |

| 信息披露 | 合同条款清晰,风险提示充分 | 合同模糊,条款晦涩,风险提示不足 |

| 催收方式 | 合法合规,文明催收,不骚扰亲友 | 暴力催收,电话轰炸,威胁恐吓,泄露隐私 |

| 数据保护 | 严格遵守隐私法规,数据加密保护 | 随意收集、滥用、出售用户敏感数据 |

| 客服与投诉 | 有官方客服渠道,可投诉维权 | 客服缺失或敷衍,投诉无门 |

| 下载渠道 | 官方网站、应用商店认证渠道 | 不明链接、短信推广,或第三方非官方市场 |

面对这些“妖魔鬼怪”,咱们老百姓也不是束手无策。记住下面几点,能大大降低掉坑的风险:

如果一不小心,你发现自己已经深陷不良下款App的泥潭,别慌,还有办法自救。

首先,停止盲目还款。对于超出国家法律规定利率(通常指年化利率36%)的部分,你可以拒绝偿还。我国法律对民间借贷利率有明确的保护上限,超出部分是不受法律保护的。

其次,收集证据,及时报警。将所有与不良App相关的聊天记录、通话录音、转账记录、催收短信、威胁信息等全部保存下来。这些都是你维权的有力证据。然后,立即向当地公安机关报案,说明情况,提供证据。警方会根据情况进行立案调查。

再次,向监管部门投诉。你可以向中国互联网金融协会、各地金融监管局、消费者协会等部门投诉,反映不良App的违法行为。这些部门会介入调查,并对违规平台进行处理。

最后,寻求法律援助。如果情况复杂,可以咨询专业的律师,了解自己的合法权益,并通过法律途径解决问题。有时候,专业的法律意见能帮助你走出困境。

| 行动步骤 | 具体内容 | 目的 |

|---|---|---|

| 停止盲目还款 | 对于超出法定利率(年化36%)的部分,可拒绝偿还 | 避免损失扩大,维护合法权益 |

| 收集证据 | 保留聊天记录、通话录音、转账凭证、催收信息等 | 为报警和投诉提供有力依据 |

| 及时报警 | 向当地公安机关报案,详细说明情况并提供证据 | 启动司法程序,打击违法犯罪行为 |

| 向监管部门投诉 | 向中国互联网金融协会、金融监管局、消协等投诉 | 促使监管部门介入调查,维护市场秩序 |

| 寻求法律援助 | 咨询专业律师,了解法律途径和维权策略 | 获得专业指导,有效解决法律纠纷 |

总结来说,2025年,虽然数字金融的便利性会继续深入我们的生活,但其背后的风险也更加不容忽视。那些打着“便捷”旗号、实则暗藏高额费用、信息泄露、暴力催收、资质不明、诱导借贷和虚假宣传的下款App,就像是披着羊皮的狼,时刻准备着吞噬借款人的血汗。我们每个人都应该提高警惕,增强风险防范意识,不被表面的诱惑所迷惑。

在借款这件事上,咱们老百姓一定要牢记:急用钱可以,但不能急病乱投医。选择正规、合法的金融机构,仔细阅读合同条款,量力而行,保护好自己的个人信息,才是最明智的选择。只有这样,我们才能真正享受到数字金融带来的便利,而不是被它反噬。希望这篇文章能像一个贴心的小棉袄,为大家在未来的借贷之路上,提供一份温暖和指引,让大家都能远离那些“黑名单”上的App,安心生活。未来的金融环境一定会更加规范和透明,但在此之前,我们每个人都是自己财富和安全的“第一道防线”。